| XRP CAPTAIN@UniverseTwenty · Jan 25 BREAKING 🚨🚨 #XRP FLIP THE SWITCH Is For Real & Its Going To Happen Sooner Then You Think 💥💥🚀🚀🚀 속보 🚨🚨 #XRP 스위치 전환은 현실이며 여러분이 생각하는 것보다 더 빨리 일어날 것입니다 🎉🎉🚀🚀🚀 |

☎ 리플 CTO, XRP 손실 추측 종식: '가치 상실은 불가능해야 한다'

Ripple CTO David Schwartz는 XRP Ledger의 AMM 프로토콜을 통해 XRP 가치 손실이 거의 불가능하다고 선언했습니다.

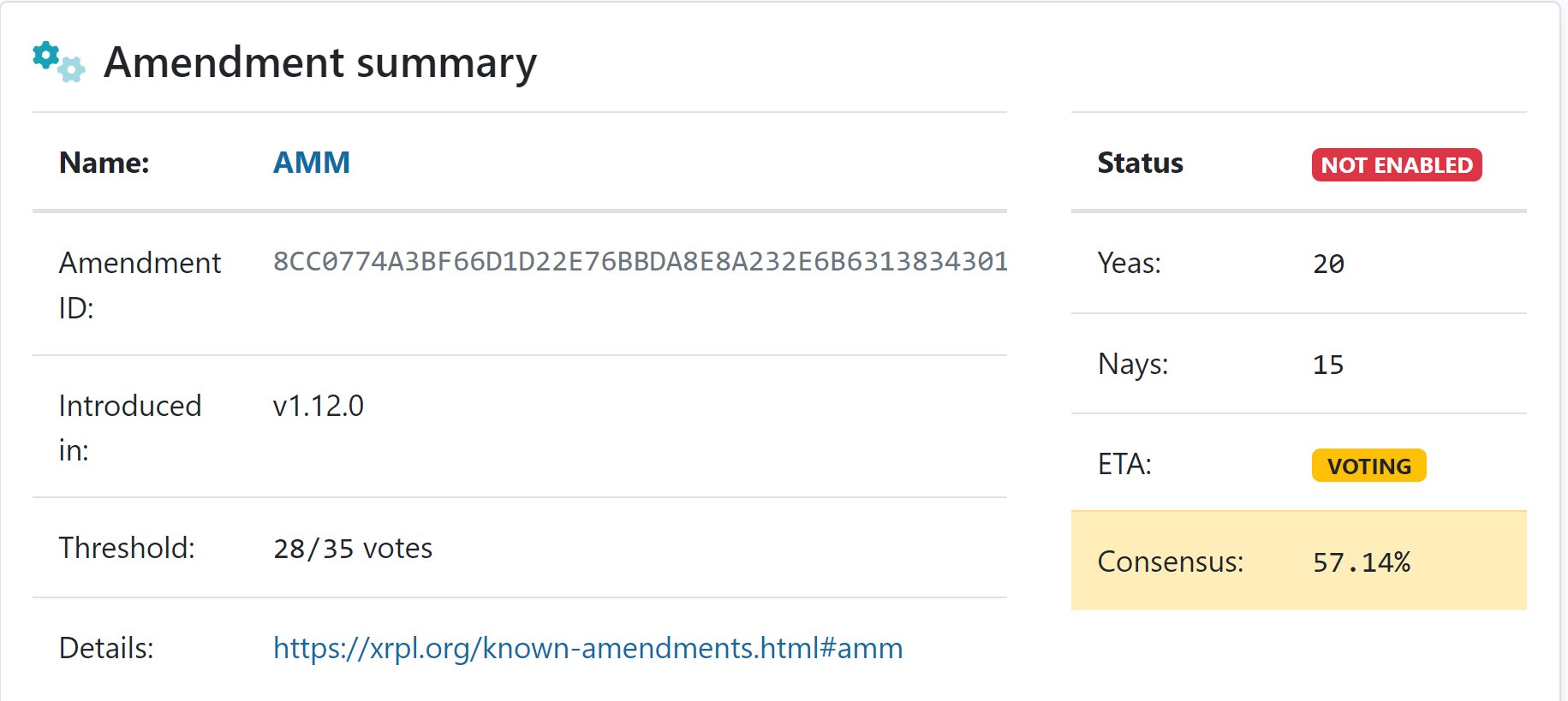

Ripple CTO인 David Schwartz는 XRP Ledger에 자동화된 시장 조성자(AMM) 프로토콜을 구현하면 손실이 발생하는 것이 사실상 불가능하다고 선언하면서 XRP 커뮤니티를 안심시켰습니다. 현재 필수 35표 중 28표를 획득한 최근 수정안은 커뮤니티 내에서 논의를 촉발시켰습니다.

XRP 손실 위험에 대한 우려에 대응하여 Schwartz는 AMM의 독특한 전략을 설명했습니다. 유동성 공급자는 AMM에 특정한 토큰을 받으며, 프로토콜은 이러한 토큰의 가치가 변동성이 있는 기간에도 시간이 지남에 따라 증가하도록 보장하는 것을 목표로 합니다.

| Panos 🔼{X}@panosmek · Jan 25 An AMM is like a self-running stall at a market that always has items to trade. The price of items isn't set by any one person but is determined by how much of each item is available. If lots of people want to buy a particular item and start trading their items for it, the AMM adjusts the price so that item becomes more expensive. If people want to get rid of an item and it starts piling up, the AMM makes it cheaper. This way, the AMM keeps the trading going by balancing supply and demand automatically, without anyone having to manually set the prices. AMM은 항상 거래할 품목이 있는 시장의 자동 운영 가판대와 같습니다. 품목의 가격은 어느 한 사람이 정하는 것이 아니라, 각 품목이 얼마나 되는지에 따라 결정됩니다. 많은 사람들이 특정 품목을 구매하고 해당 품목과 거래를 시작하면 AMM은 품목이 더 비싸지도록 가격을 조정합니다. 사람들이 물건을 없애고 싶어하는데 물건이 쌓이기 시작하면 AMM이 그 물건을 더 저렴하게 만들어줍니다. 이런 방식으로 AMM은 수동으로 가격을 설정할 필요 없이 자동으로 공급과 수요의 균형을 유지하여 거래를 계속합니다. |

| J@JustinH18085483 · Jan 25 @panosmek 님에게 보내는 답글 What’s the risk of losing your xrp? xrp를 잃을 위험은 무엇입니까? |

| David "JoelKatz" Schwartz@JoelKatz · Jan 25 Unless there's a bug or flaw in the AMM implementation, it is supposed be impossible for a particular invariant to be broken. By the (admittedly weird) standard of that invariant, it is not supposed to be possible to lose. When you provide liquidity to an AMM depositing into its pools, you get "liquidity tokens" that are specific to the AMM whose pools you contributed to. You can measure, at any time, the value of those tokens in this very strange way: The square root of [(How much of the first asset you get if you reedeem your tokens) times (how much of the second asset you get if you redeem your tokens)] divided by the number of liquidity tokens you have. The AMM's "strategy" is to only permit this value to *increase* regardless of the prices of the underlying assets. This particular strategy was chosen because it should be able to turn volatility into an increase in actual value of the tokens over any period of time in which the ending value of the tokens is the same as the starting value. This does not, however, prevent a loss in actual value. For example, if today you get 1 XRP and $1 for your tokens and tomorrow you get 1.05 XRP and $1.05 for your tokens, the AMM's strategy worked. The constant went up from 1 to 1.05. However, if the price of XRP in dollars is lower, then your position lost value though not as much as if you just held XRP. So the pluses: By this weird metric, it should be impossible to lose value. You can turn volatility into yield. You can get some yield by providing people who are willing to pay a spread to trade. You don't lose as much if the value of one of the underlying asset(s) drop(s) because you sell all the way down and so hold less of the dropping asset at the bottom. The minuses: If the price of the assets goes up, you don't make as much as you would if you held the underlying assets because you sell all the way up. No particular yield is guaranteed. You can lose money if prices go down and while you'll make it back if they go back up, there's no guarantee that will happen. You have exposure to at least two assets and even if one is a "stable" asset like USD, there's counterparty risk. It's always possible some bug in the AMM implementation or XRPL issue causes something unexpected. AMM 구현에 버그나 결함이 없는 한 특정 불변성을 깨뜨리는 것은 불가능하다고 가정됩니다. 그 불변의 (분명히 이상한) 기준에 따르면, 패배하는 것이 불가능하다고 가정됩니다. 풀에 예금하는 AMM에 유동성을 제공하면 귀하가 기여한 풀의 AMM에 특정한 "유동성 토큰"을 얻게 됩니다. 다음과 같은 매우 이상한 방식으로 언제든지 해당 토큰의 가치를 측정할 수 있습니다. [(토큰을 상환하면 얻을 수 있는 첫 번째 자산의 양) x (토큰을 상환할 경우 얻을 수 있는 두 번째 자산의 양)의 제곱근 당신은 당신의 토큰을 상환합니다)]를 당신이 가지고 있는 유동성 토큰의 수로 나눈 값입니다. AMM의 "전략"은 기초 자산의 가격에 관계없이 이 가치가 *증가*하도록 허용하는 것입니다. 이 특정 전략은 토큰의 최종 가치가 시작 가치와 동일한 기간 동안 변동성을 토큰의 실제 가치 증가로 전환할 수 있어야 하기 때문에 선택되었습니다. 그러나 이것이 실제 가치의 손실을 방지하는 것은 아닙니다. 예를 들어, 오늘 1 XRP와 토큰으로 1달러를 받고 내일 1.05 XRP와 토큰으로 1.05달러를 받는다면 AMM의 전략은 효과가 있었습니다. 상수가 1에서 1.05로 증가했습니다. 그러나 XRP의 달러 가격이 낮아지면 XRP를 방금 보유하고 있는 것만큼은 아니지만 귀하의 포지션 가치가 손실됩니다. 그래서 장점은 다음과 같습니다. 이 이상한 측정법으로 가치를 잃는 것은 불가능합니다. 변동성을 수익률로 바꿀 수 있습니다. 거래를 위해 스프레드를 기꺼이 지불하려는 사람들을 제공함으로써 어느 정도 수익을 얻을 수 있습니다. 기초 자산 중 하나의 가치가 하락하더라도 당신은 끝까지 매도하고 바닥에 하락하는 자산을 적게 보유하기 때문에 많은 손실을 입지 않습니다. 단점: 자산 가격이 오르면, 끝까지 팔기 때문에 기초 자산을 보유했을 때만큼 많은 수익을 얻지 못합니다. 특별한 수익률은 보장되지 않습니다. 가격이 하락하면 돈을 잃을 수 있고 가격이 다시 오르면 돈을 벌 수 있지만 그런 일이 일어날 것이라는 보장은 없습니다. 최소한 두 개의 자산에 노출되어 있고 그 중 하나가 USD와 같은 "안정적인" 자산이더라도 거래상대방 위험이 있습니다. AMM 구현의 일부 버그나 XRPL 문제로 인해 예상치 못한 문제가 발생할 가능성은 항상 있습니다. |

단점

그러나 본질적인 안정성에도 불구하고 Ripple CTO는 잠재적인 단점을 인정했습니다. 이론적으로 손실은 최소화되지만, 가격 급등 기간 동안 사용자는 기초 자산을 보유한 것처럼 많은 이익을 얻지 못할 수 있습니다. 게다가 AMM은 고정 수익률을 보장하지 않아 유동성 공급자를 시장 불확실성에 노출시킵니다.

Schwartz는 변동성을 수익률로 전환하고 자산 가치 하락 시 손실을 완화하는 능력을 강조하면서 이점을 강조했습니다. 그러나 그는 USD와 같은 안정적인 자산을 포함하여 최소 두 가지 자산에 노출되면 문제가 발생할 수 있으므로 거래상대방 위험에 대해 사용자에게 경고했습니다.

요약하면, 이러한 진술은 혁신이 가치 손실로부터 보호하도록 설계되었음을 XRP 보유자에게 확신시키는 것을 목표로 합니다. 그러나 시장 역학과 관련된 잠재적 위험과 AMM 구현 또는 XRP 원장 에서 예상치 못한 문제가 발생할 가능성은 여전히 존재합니다.

수정안 투표가 진행됨에 따라 XRP 커뮤니티는 보다 강력하고 안전한 거래 환경을 추구하는 개발 상황을 면밀히 관찰합니다.

출 처: u.today by Gamza Khanzadaev 25/01/2024

※ 재미있는 비지니스 모델; 뉴스도 보고 XRP도 얻는다 - 포모코 ☞ https://kyungyong1414.tistory.com/6701

'엑스알피 이야기' 카테고리의 다른 글

| Clawback은 XRPL을 활용한 성공적인 CBDC 구현을 위한 필수 도구입니다. (0) | 2024.01.26 |

|---|---|

| 최대 규모의 석유 거대 기업이 XRP를 사용하기 시작했습니다! *꼭 확인하세요* 5일 안에 $350! (0) | 2024.01.26 |

| XRP 가격은 대칭 삼각형을 아래쪽으로 나누며 다음 단계는 무엇입니까? (0) | 2024.01.26 |

| $XRP = US 𝐆𝐎𝐋𝐃 보유량; 세계 준비 통화! XRP THE STANDARD (1) | 2024.01.25 |

| 🔴🔴🔴 XRP의 또 다른 큰 하락을 볼 수 있기를 바랍니다. 모든 사람이 자신의 가방 목표를 달성할 수 있도록 $0.10 정도에 이를 것입니다. 과연! (0) | 2024.01.25 |