SMALL

XRP; "Remember, opportunities always disguise themselves in wolf's clothing. Do not panic.

☎ 2016년 1월에 XRP당 $0.0065의 가격으로 #XRP에 $5,000를 투자하고 2018년 1월에 약 $3.84라는 사상 최고치에 판매된 경우, 2016년 1월에 투자한 5,000달러는 2018년 1월까지 약 2,953,846달러로 증가했습니다. 이것이 이 자산 클래스에서 2년이 당신에게 줄 수 있는 것입니다. 미친 짓이라고 생각한다면, 2025년 강세 주기의 정점이 무엇을 가져오는지 살펴보세요. 그런 다음 유틸리티가 제공되면 어떤 일이 발생하는지 확인하십시오.

| Mr Pool@looPrM_311_7211 · Jun 21 IT'S HAPPENING. 지금 일어나고 있습니다. |

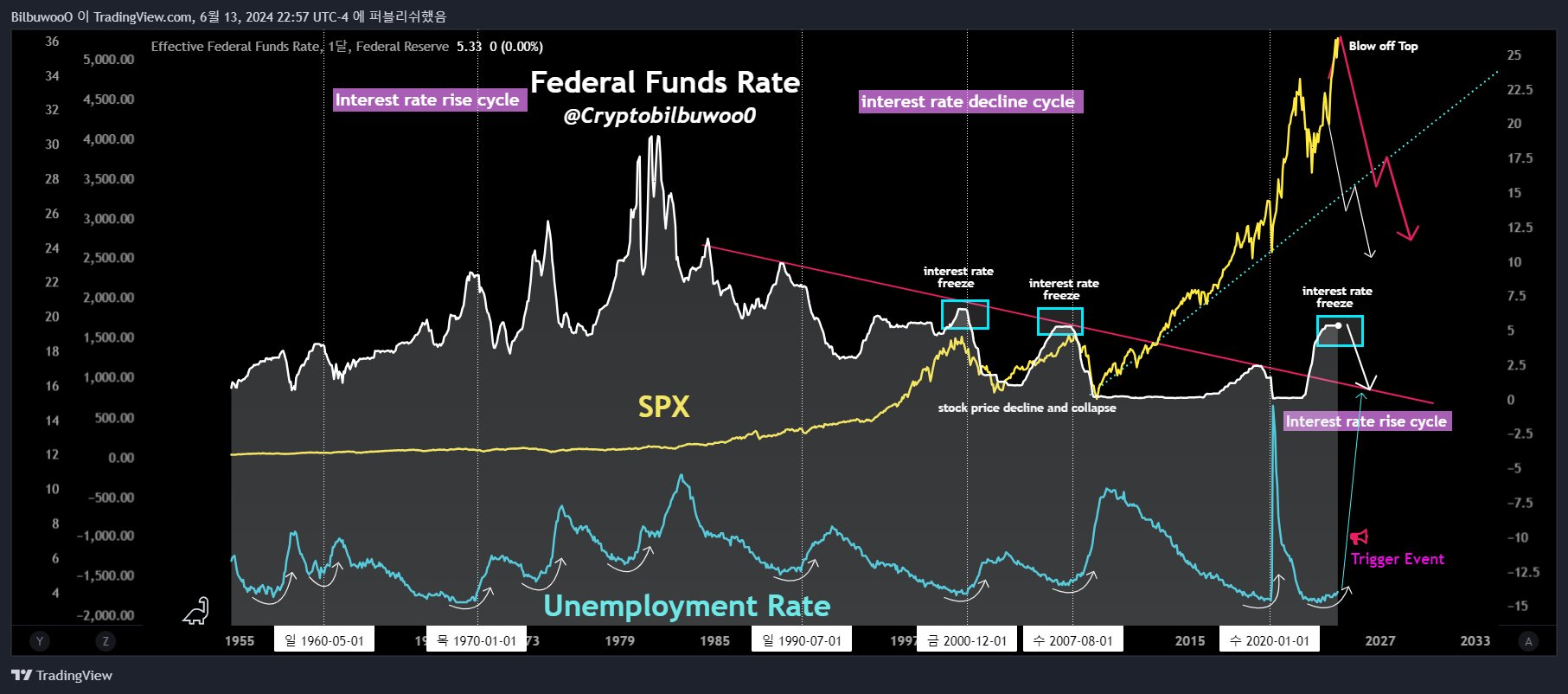

| (X)=chi (R)esurrected (P)=rho@Cryptobilbuwoo0 · Jun 21 It's an honor to meet someone who thinks the same way I do. The moment the interest rate is lowered, there will be a slight increase, but since the interest rate was lowered as a reflection of the economic recession, the market reacts adversely. 🌈 나와 같은 생각을 하는 분을 만나게 되어 영광입니다. 금리를 내리는 순간 소폭 오르겠지만, 경기침체를 반영해 금리를 내린 만큼 시장은 부정적 반응을 보이고 있다. 🌈 |

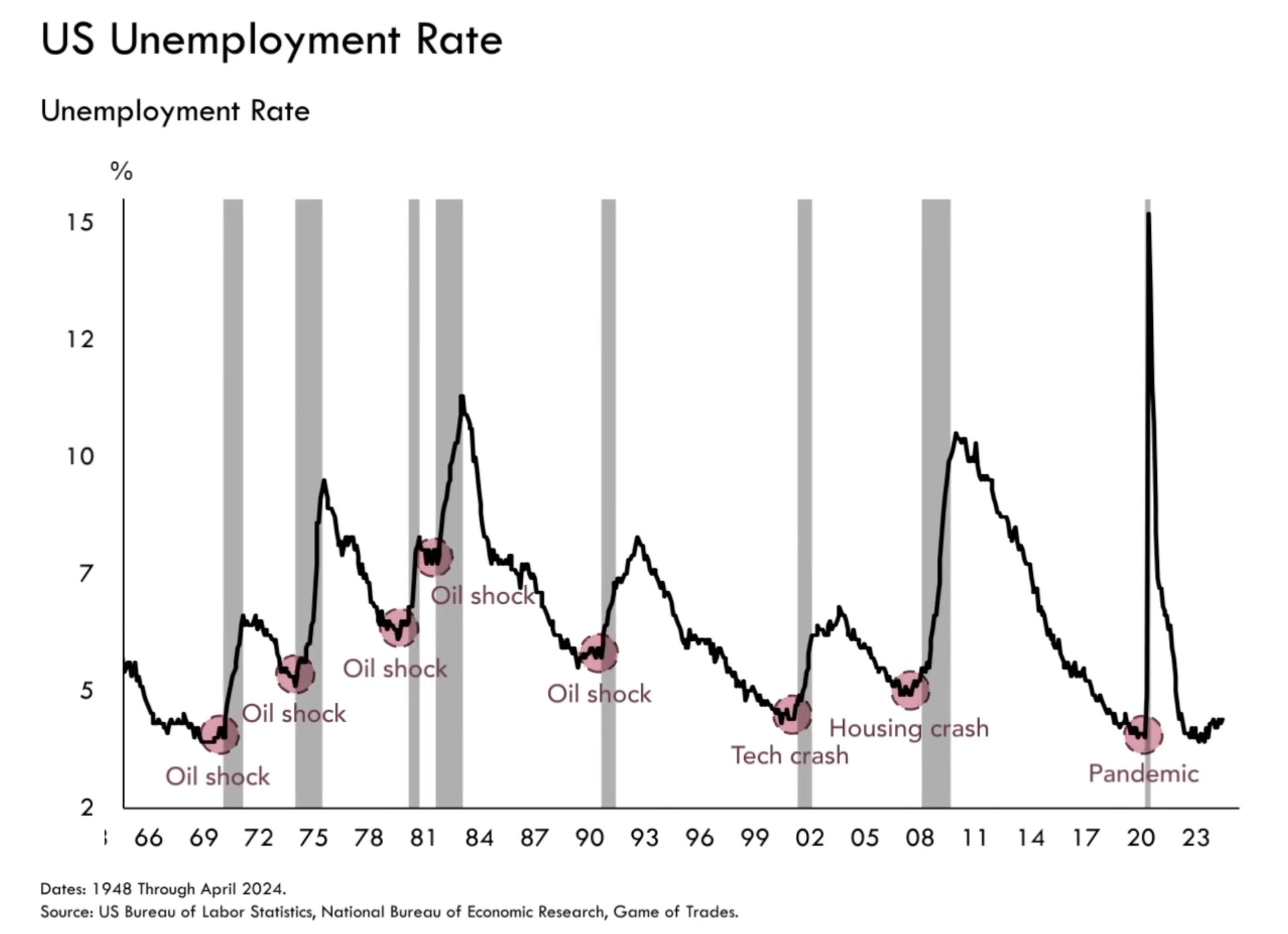

| Cristian Chifoi@ChifoiCristian · Jan 15, 2024 2024 euphoria, then recession! My 2024 Market View and how I am positioned this year (medium-long thread) The thread will contain details about FED rates, DXY, bonds and bond yields. Will start with the obvious: 1. the S&P500 index, which is a good market indicator as a whole and continue with 2. Bitcoin, which is the same for the crypto emerging market 1. SPX (S&P500) My whole thesis since January 2023 (last pinned tweet) was that the SPX will get to a new ATH during 2023, and it was based on how FED would play with rates. SPX was at 3800, rates were at 475 bps. We got at 0.4% off the last ATH, but the move is not done IMO! TL;DR this is what I expect: 2024년 행복감, 그리고 경기침체! 나의 2024년 시장 전망 올해 나는 어떤 위치에 있는지(중간 실) 스레드에는 FED 금리, DXY, 채권 및 채권 수익률에 대한 세부 정보가 포함됩니다. 분명한 것부터 시작하겠습니다: 1. 전체적으로 좋은 시장 지표인 S&P500 지수 2. 암호화폐 신흥 시장에서도 마찬가지인 비트코인 1. SPX (S&P500) 2023년 1월(마지막 고정 트윗) 이후 나의 전체 논제는 SPX가 2023년에 새로운 ATH에 도달할 것이라는 것이었고, 이는 FED가 금리를 어떻게 다룰 것인지에 기반을 두었습니다. SPX는 3800이었고 속도는 475bps였습니다. 지난 ATH에서 0.4% 할인을 받았지만 이동이 완료되지 않았습니다 IMO! TL;DR 제가 기대하는 바는 다음과 같습니다. |

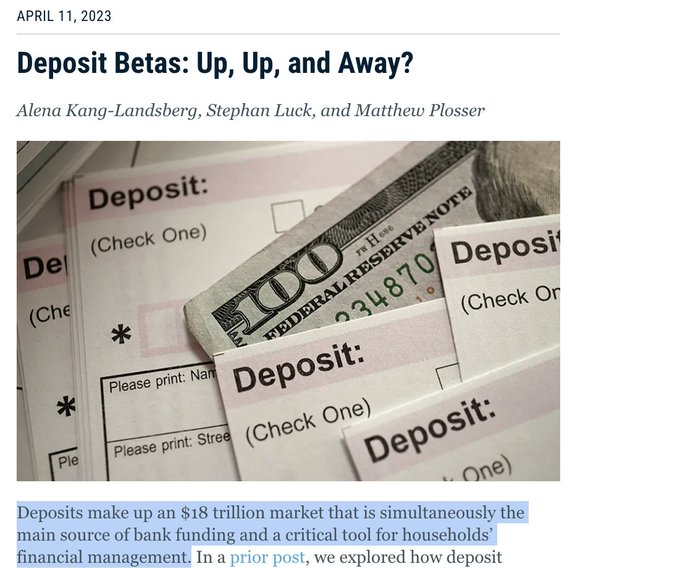

| But now let’s dive in This is the last pinned tweet to check out (romanian): https://x.com/chifoicristian/status/1616401854199390211?s=46&t=n1VGiEO2NZQS0CwcNwdGBg Historically, when FED pauses rates, markets rally very hard. When they keep rates higher for longer, the rally is higher and longer. I posted this many times throught 2023 as people kept thinking high rates = bad market What higher for longer really means: https://x.com/chifoicristian/status/1657845381307179010?s=46&t=n1VGiEO2NZQS0CwcNwdGBg Now, the first rate cut is expected in March, and the last pause on 31 January. If you’re interested in how Bitcoin performed the last time we were in this period, check this out: https://x.com/chifoicristian/status/1743574439181045887?s=46&t=n1VGiEO2NZQS0CwcNwdGBg (just click it, read, and get back here) During the last days of high rates, the SPX has volatility, but keeps going higher, climbing the wall of worry. Market already pricing in 3 rate cuts for 2024, and the rate cuts are not bearish - it’s what comes after the rate cuts. So my thesis continues: SPX should climb the wall of worry into euphoria - that means from here to 5500-5800$ before hard crash back to 3500$-ish. During this time I see the FED coming in to restimulate with massive QE and bail out some big players (while others fall to dust). The problem is already advanced - we saw it in March 2023 credit crunch - as the majority of the banking system is insolvent, because they run on a treasury asset with no liquidity: bonds (unless they are backed) The problem with bonds is that the liquidity is backed by the government, so in the end they decide which banks receive the backing when credit has another systematic problem. The backing this time is almost 20 trillion $ - that’s what they would need to print to save the system. 하지만 이제 뛰어들어보자 이것은 확인해야 할 마지막 고정 트윗입니다(루마니아어): https://x.com/chifoicristian/status/1616401854199390211?s=46&t=n1VGiEO2NZQS0CwcNwdGBg 역사적으로 FED가 금리를 일시 중지하면 시장은 매우 강하게 상승했습니다. 더 오랫동안 높은 금리를 유지하면 랠리는 더 높고 길어집니다. 사람들이 계속 높은 금리 = 나쁜 시장이라고 생각했기 때문에 2023년까지 이 글을 여러 번 게시했습니다. 더 오랫동안 높다는 것은 실제로 다음을 의미합니다. https://x.com/chifoicristian/status/1657845381307179010?s=46&t=n1VGiEO2NZQS0CwcNwdGBg 이제 첫 번째 금리 인하는 3월에, 마지막 금리 인하는 1월 31일로 예상됩니다. 이 기간에 비트코인이 마지막으로 어떤 성과를 냈는지 알고 싶다면 다음을 확인하세요. https://x.com/chifoicristian/status/1743574439181045887?s=46&t=n1VGiEO2NZQS0CwcNwdGBg (그냥 클릭해서 읽고 여기로 돌아오세요) 높은 금리의 마지막 날 동안 SPX는 변동성이 있지만 계속해서 상승하여 걱정의 벽을 오르고 있습니다. 시장은 이미 2024년에 3번의 요금 인하를 가격으로 책정하고 있으며 요금 인하는 약세는 아닙니다. 이는 요금 인하 이후에 발생하는 것입니다. 그래서 내 주장은 계속됩니다. SPX는 걱정의 벽을 행복감으로 올라야 합니다. 즉, 여기에서 5500-5800$까지 올라가고 다시 3500$로 급락하는 것을 의미합니다. 이 기간 동안 나는 FED가 대규모 QE로 재자극을 실시하고 일부 대형 기업을 구제하기 위해 들어오는 것을 봅니다(다른 일부는 먼지로 추락합니다). 문제는 이미 진전되었습니다. 우리는 2023년 3월 신용 경색에서 이를 목격했습니다. 대부분의 은행 시스템이 유동성이 없는 국고 자산, 즉 채권(담보를 지원받지 않는 한)으로 운영되기 때문에 지급 불능 상태이기 때문입니다. 채권의 문제는 유동성을 정부가 뒷받침하기 때문에 신용에 또 다른 제도적 문제가 생기면 결국 어느 은행이 지원을 받을지 결정한다는 점이다. 이번에 지원되는 금액은 거의 20조 달러에 달합니다. 이는 시스템을 저장하기 위해 인쇄해야 하는 금액입니다. |

| The market already knows this, and before any major problem - like a potential recession - the market rallies in advance. It happened 100% of the time in all of history. Felix Zulauf is one of the best macro minds out there, and he expects something similar, but I do not agree with his H1’24 take, in which he expects shallow SPX ath (smth at around 4900$) and then the abrupt fall, as selling begets selling. The majority of investors are too concentrated on a few stocks, as he says: magnificent seven and others, and also long bonds - the most long bonds in last 40 years history (or smth like that) - this assessment is very accurate; he predicted the 2022 bear, the 2023 credit crunch in March (which is insane) and the 2023 rallies! So when the selling starts, and you have nothing but 7 seven stocks to sell, that’s what you sell, as SPX falls of a cliff. Where I am not agreeing with Felix is the level of which SPX should get before falling, because of one important reason: market can remain irrational longer than you can stay solvent - that applies also to to upside. I guess my thesis here is that the next rally would start for two reasons - Shorts will begin in this 4800$ range - FOMO will begin after ATH Those two reasons could fuel the next move: 시장은 이미 이를 알고 있으며, 잠재적인 경기 침체와 같은 심각한 문제가 발생하기 전에 시장은 미리 반등합니다. 역사상 100% 그런 일이 일어났습니다. Felix Zulauf는 최고의 매크로 마인드 중 하나이며 비슷한 것을 기대하지만 나는 그의 H1'24 취지에 동의하지 않습니다. 그는 얕은 SPX ath(약 4900$ 정도)와 갑작스러운 하락을 예상합니다. 판매가 판매를 낳듯이. 그가 말했듯이 대다수의 투자자는 몇 가지 주식에 너무 집중되어 있습니다. 웅장한 7과 기타, 그리고 또한 장기 채권(지난 40년 역사상 가장 장기 채권(또는 그와 유사한 것)) - 이 평가는 매우 정확합니다. 그는 2022년 약세, 2023년 3월 신용 경색(미친 짓), 2023년 랠리를 예측했습니다! 따라서 매도가 시작되고 매도할 주식이 7개밖에 남지 않으면 SPX가 절벽으로 떨어지면서 매도하게 됩니다. 제가 펠릭스의 의견에 동의하지 않는 부분은 SPX가 하락하기 전에 달성해야 하는 수준입니다. 그 이유는 한 가지 중요한 이유 때문입니다. 시장은 지급 능력을 유지할 수 있는 것보다 더 오랫동안 비합리적인 상태를 유지할 수 있으며 이는 상승에도 적용됩니다. 내 생각엔 다음 랠리가 두 가지 이유로 시작될 것이라는 것이 내 주장인 것 같다. - 반바지는 이 4800$ 범위에서 시작됩니다. - FOMO는 ATH 이후에 시작됩니다. 이 두 가지 이유는 다음 움직임을 촉진할 수 있습니다. |

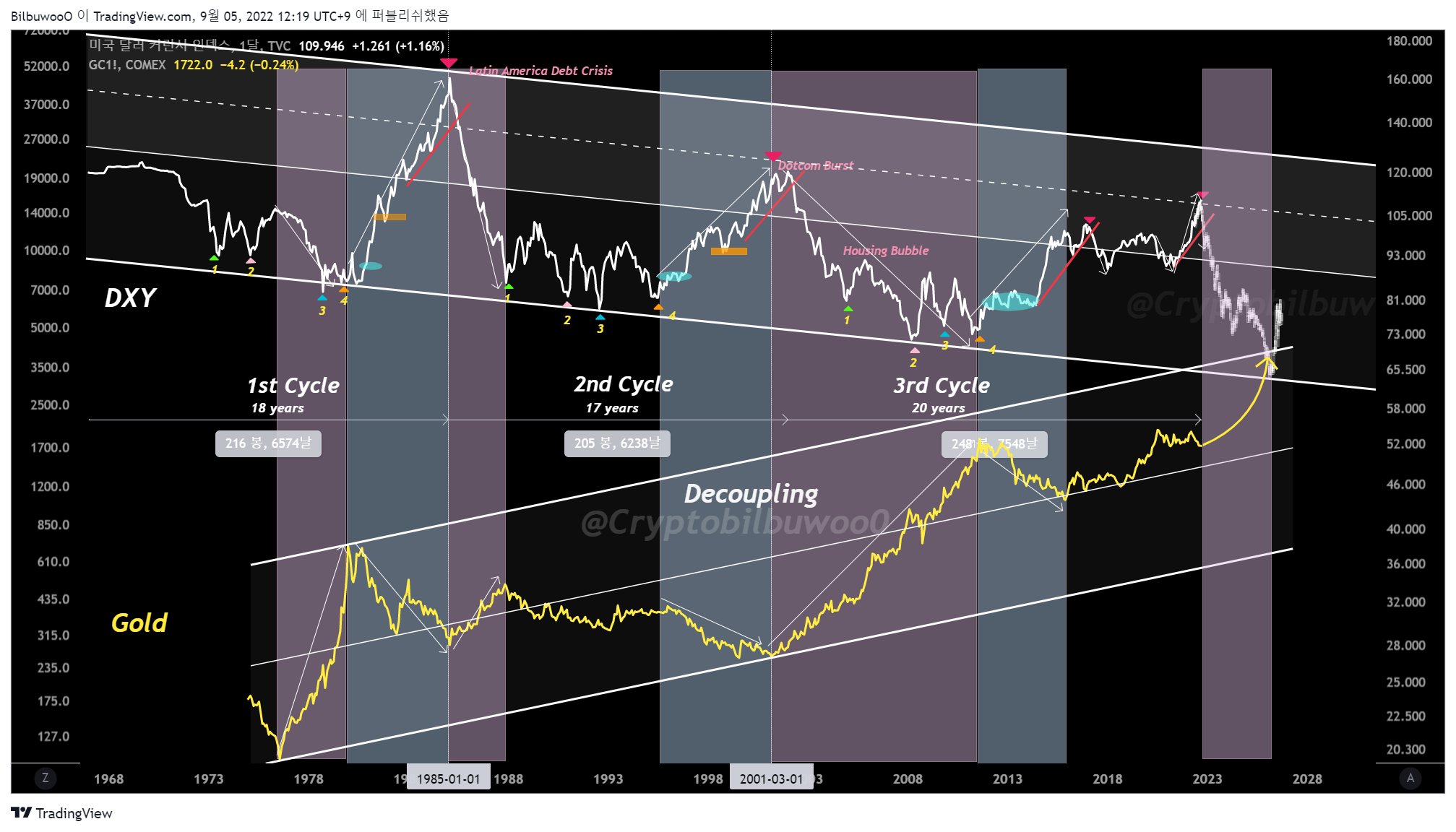

| As euphoria gets in, FED is cutting, market is rallying, other players add to their shorts and get liquidated (longer than you can stay solvent), credit system gets worse, SPX would begin the fall very aggresively (pandemic style), and in a 1-3 months window, it should get to the 3500$-ish area. I saw lots of good analysts that predict an 1932 style crash, but I see that only after this decade is over (other threads I will do in the future), and for now I don’t think SPX should close weekly under 3400$ as every SHMITA year (2022, 2015, 2009, 2002 etc.) marks the bottom going further. Also I think we're in a secular bull market, ending after 2034 see the chart here: https://x.com/chifoicristian/status/1662158828501073923?s=46&t=n1VGiEO2NZQS0CwcNwdGBg Confluence with FED restimulating and bailing out the banking system, somewhere in the summer to fall, the next hard rally in assets will be underway, to 2025-2026 as SPX should get to 7-8000$, but this will mean a new thread next year. We are in an inflationary environment and the FED is only participating. As seen in the Dewey and Dakin inflation model, next inflation top should come 2033-ish, meaning this decade is one of spending - meaning no matter how much money they print, it will be spent instantly - meaning asset prices would go parabolic. See this thread about the 54 year inflation cycle: https://x.com/chifoicristian/status/1695090618198810833?s=46&t=n1VGiEO2NZQS0CwcNwdGBg To compare, similar times we find in the Roaring Twenties (1920 - 1929): https://sites.austincc.edu/caddis/roaring-20s/ So much similarities can be found at that time: cultural boom, immigration boom, civil war in the US (KKK inception), peak inflation, global pandemic, technology boom (cars, planes, supermarkets - now: money tech, AI, digital cars, space travel etc.) and global conflicts getting more frequent… Also, as bond bulls are mistaken next years, bond yields are also in an uptrend, as FED rates are: https://x.com/chifoicristian/status/1709209551243772240?s=46&t=n1VGiEO2NZQS0CwcNwdGBg So the next target for bond yields (10y) would be 3% -ish short term, but as inflation and rates rise, yields would go much higher (probably to 10% -ish this decade) - that means bond bull WILL GET F-ed!! The DXY, I think will give the last signal in the next ride down of the SPX. As in 2019, it spiked up hard when the market melted down. The reasoning is simple: people and institutions demanded dollars very quickly: that is the backing of deposits that I was talking about. When DXY falls hard after the spike, SPX should be done correcting = opportunity of a lifetime, as doomsters would want more downside to enter, and would be left behind. 행복감이 커지고, FED가 줄어들고, 시장이 반등하고, 다른 플레이어가 공매도를 추가하고 청산되고(지불 능력을 유지할 수 있는 기간보다 오래), 신용 시스템이 악화되고, SPX가 매우 공격적으로 하락을 시작할 것입니다(유행병 스타일). 1~3개월 지나면 3,500달러 수준에 도달할 것입니다. 나는 1932년 스타일의 폭락을 예측하는 훌륭한 분석가들을 많이 보았지만 이 10년이 지난 후에야 알 수 있으며(다른 스레드는 앞으로 할 예정입니다) 지금으로서는 SPX가 다음과 같이 매주 3400달러 미만으로 마감되어야 한다고 생각하지 않습니다. SHMITA 연도마다(2022, 2015, 2009, 2002 등) 바닥이 더 깊어지는 것을 표시합니다. 또한 내 생각에 우리는 2034년 이후에 끝나는 장기적인 상승장에 있다고 생각합니다. 여기 차트를 참조하세요: https://x.com/chifoicristian/status/1662158828501073923?s=46&t=n1VGiEO2NZQS0CwcNwdGBg SPX가 7-8000$에 도달해야 하기 때문에 FED가 은행 시스템을 재자극하고 구제하는 것과 합류하여 가을 여름 어딘가에 자산의 다음 강경한 랠리가 진행될 것입니다. 그러나 이것은 내년에 새로운 스레드를 의미할 것입니다. 우리는 인플레이션 환경에 처해 있으며 FED는 참여만 하고 있습니다. Dewey와 Dakin 인플레이션 모델에서 볼 수 있듯이, 다음 인플레이션 최고점은 2033년쯤에 올 것입니다. 즉, 이번 10년은 지출의 시대라는 것을 의미합니다. 즉, 얼마나 많은 돈을 인쇄하든 즉시 소비된다는 의미입니다. 즉, 자산 가격은 포물선이 될 것입니다. 54년 인플레이션 주기에 대한 이 스레드를 참조하세요. https://x.com/chifoicristian/status/1695090618198810833?s=46&t=n1VGiEO2NZQS0CwcNwdGBg 비교해 보면, 광란의 20년대(1920~1929)에서도 비슷한 시기를 찾을 수 있습니다. https://sites.austincc.edu/caddis/roaring-20s/ 그 당시에는 문화 붐, 이민 붐, 미국 내전(KKK 시작), 최고 인플레이션, 글로벌 팬데믹, 기술 붐(자동차, 비행기, 슈퍼마켓 - 현재: 머니 테크, AI, 디지털 자동차) 등 너무나 많은 유사점을 찾을 수 있습니다. , 우주 여행 등)과 글로벌 갈등이 잦아지고… 또한, 채권 강세론이 내년에 착각함에 따라 FED 금리가 다음과 같이 채권 수익률도 상승 추세에 있습니다. https://x.com/chifoicristian/status/1709209551243772240?s=46&t=n1VGiEO2NZQS0CwcNwdGBg 따라서 채권 수익률(10년)의 다음 목표는 단기적으로 3% 정도가 될 것입니다. 그러나 인플레이션과 금리가 상승함에 따라 수익률은 훨씬 더 높아질 것입니다(아마도 이번 10년에는 10% 정도). 이는 채권 상승세가 F-를 얻을 것임을 의미합니다. 에드!! 내 생각에 DXY는 다음번 SPX 라이딩에서 마지막 신호를 보낼 것 같습니다. 2019년과 마찬가지로 시장이 하락할 때 급등했습니다. 이유는 간단합니다. 사람과 기관은 매우 빠르게 달러를 요구했습니다. 이것이 바로 제가 이야기했던 예금의 지원입니다. 스파이크 이후 DXY가 심하게 떨어지면 SPX는 수정 = 일생일대의 기회를 완료해야 합니다. 왜냐하면 둠스터는 더 많은 하락세를 원하고 뒤처지게 될 것이기 때문입니다. |

| As for the last cycles, we had 3 phases for each one: 1. DXY gets up hard - market bearish 2a.DXY stays in a high range - market bullish 2b.DXY spikes up - market bearish very short term 3.DXY dumps - market goes parabolic (2025) I expect DXY to spike, but don’t know at what level and honestly don’t care, it doesn’t matter. That is before it dumps - FED restimulates, everyone want to use dollars again, assets soar. 2. Bitcoin & crypto People still chart Bitcoin or some altcoin, but they forget this space is correlated with trad-fi (still). So to know what the crypto space will do in this 2024 carousel, we need to first look at the S&P and then at Bitcoin. In my 2023 market view, I assumed BTC would come to an ATH, following SPX, but with lag. People along the way called me crazy as they called for tops all of 2023 - 25k top; 31k top; 37k; 42k… finally they’re saying now we’re topping at 48k because of last cycles confluences, 0.618 fib retrace, ETF sell the news, rally of 2023 overextended etc. I was in the 2021 bull market, and no one (except for a few people) I mean not one of the people saying this is the top, predicted the top in 2021, or the bottom in 2022. As the market is a game of liquidity and supply and demand, BTC followed SPX in the last major moves. 2019 with a multiplyer of 12x in % gains, 2021 15x multiplyer (we had more time), and now we are way bellow the % gained. Would this time be different? Check out the liquidity post: https://x.com/chifoicristian/status/1733489264522826026?s=46&t=n1VGiEO2NZQS0CwcNwdGBg So my view still is a new ATH before SPX is done with its move, frontrunning every halving theorist, ‘macro bad’ doomster, ‘ETF sell the news’ guy etc., but imo it does not get over 100k$ before the downside comes. 80k-ish is my best case scenario this next months. Also for a topping signal I would watch the weekly RSI Check out this post about RSI and how I thing about the next top on BTC: https://x.com/chifoicristian/status/1742835883735191759?s=46&t=n1VGiEO2NZQS0CwcNwdGBg The downside in BTC, as it is a wild card, even predicting a new ATH could be wrong (maybe the 50-60k area would be the top, because there’s no time to catch up with SPX - will know when we get there), is very hard to predict, but my best case is when SPX goes down, the 31k is a strong support, or in an event of cascade liquidations we could go down to 20k (I would monitor daily PA when the time comes, and watch opportunity presents itself) In this kind of movement, alts would get massacred, and the next opportunity would be life changing. This is how I am positioned this year, going to 2025. First, will get out these next few weeks/months - DCA out, and then place some shorts after Q1 into summer 2024, but I will also post here how I look at intra-week positions, not doing a lot of trading. The fewer the moves, the more wealth you acquire. In 2023 I made 2 big moves: March credit crunch - last Bitcoin entry; June to September 2023 last altcoins entry. 2024 I would de-risk the same, based on the movement I’m seeing in the S&P As the market moves up, euphoria grows, soft landing is on everyone’s tongue, new paradigm, no one calls for tops anymore - and then, surprise. Same with the Halving theory - halving has passed, nothing bad happens, only up, new paradigm, BlackRock is here to pump our bags, no one calls for tops anymore - and then, surprise. This is just how I am prepared to ride the market this year, will adjust on the road (price targets are never precise, nor does timing the market), but as in 2023 with my portfolio going +400% overall, I will stay true to my my plan. Feel free to follow if you want, and see how my journey is going, because I’m not here to give anyone advice on how to invest. Peace out! Oh, also I will make a lot of fun (nothing mean) about majority sentiment in the market - I do boring investments, but I don’t do boring behaviour - hope no one takes it personally. Check out the thread down, very important, about a wave 5 theory that gets this decade’s crypto space into a prolonged bear market - just my thesis. https://x.com/chifoicristian/status/1717500844931739894?s=46&t=n1VGiEO2NZQS0CwcNwdGBg 마지막 사이클의 경우 각 사이클마다 3단계가 있었습니다. 1. DXY 상승세 - 시장 약세 2a.DXY는 높은 범위를 유지합니다 - 시장 강세 2b.DXY 급등 - 단기적으로 시장 약세 3.DXY 덤프 - 시장은 포물선으로 변합니다(2025) 나는 DXY가 급등할 것으로 예상하지만 어느 수준인지 모르고 솔직히 상관하지 않습니다. 중요하지 않습니다. FED가 다시 자극을 받고 모두가 달러를 다시 사용하기를 원하며 자산이 치솟기 전입니다. 2. 비트코인 및 암호화폐 사람들은 여전히 비트코인이나 일부 알트코인을 차트로 작성하지만 이 공간이 trad-fi와 연관되어 있다는 사실을 잊어버립니다(여전히). 따라서 2024년 캐러셀에서 암호화폐 공간이 무엇을 할 것인지 알기 위해서는 먼저 S&P를 살펴본 다음 비트코인을 살펴봐야 합니다. 2023년 시장 전망에서는 BTC가 SPX를 따르지만 지연이 있는 ATH에 올 것이라고 가정했습니다. 길에 있던 사람들은 2023년의 최고를 요구하면서 나를 미쳤다고 했습니다. - 25,000위상; 31k 상단; 37k; 42,000… 마침내 그들은 마지막 사이클 합류, 0.618 fib 되돌림, ETF 매도 뉴스, 2023년 랠리 과도 확장 등으로 인해 이제 우리가 48,000으로 정점에 도달했다고 말하고 있습니다. 나는 2021년 강세장에 있었고, 아무도(몇몇 사람을 제외하고) 이것이 최고라고 말하고 2021년 최고점 또는 2022년 최저점을 예측한 사람이 없다는 뜻입니다. 시장은 유동성과 수요 공급의 게임이기 때문에 BTC는 마지막 주요 움직임에서 SPX를 따랐습니다. 2019년에는 12배의 % 이득, 2021년에는 15배의 곱셈(시간이 더 많았음), 이제 우리는 % 이득을 훨씬 밑돌았습니다. 이번에는 다를까? 유동성 게시물을 확인하세요. https://x.com/chifoicristian/status/1733489264522826026?s=46&t=n1VGiEO2NZQS0CwcNwdGBg 따라서 내 견해는 SPX가 움직임을 완료하기 전에 여전히 새로운 ATH이며, 모든 반감기 이론가, '거시 나쁜' 둠스터, 'ETF가 뉴스를 판매'하는 사람 등을 선두로 달리고 있지만 imo는 단점이 오기 전에 100,000달러를 넘지 않습니다. . 80k-ish는 다음 달에 가장 좋은 시나리오입니다. 또한 토핑 신호에 대해서는 주간 RSI를 볼 것입니다. RSI에 대한 이 게시물과 BTC의 다음 최고점에 대해 어떻게 생각하는지 확인하세요. https://x.com/chifoicristian/status/1742835883735191759?s=46&t=n1VGiEO2NZQS0CwcNwdGBg BTC의 단점은 와일드 카드이기 때문에 새로운 ATH를 예측하는 것조차 틀릴 수 있습니다(아마도 SPX를 따라잡을 시간이 없기 때문에 50-60k 영역이 최고가 될 것입니다. 우리가 거기에 도달하면 알게 될 것입니다). 예측하기가 매우 어렵지만 가장 좋은 경우는 SPX가 하락할 때 31,000이 강력한 지지선이 되거나 계단식 청산이 발생하는 경우 20,000까지 내려갈 수 있다는 것입니다(때가 되면 매일 PA를 모니터링하고 기회를 지켜봅니다). 자신을 드러낸다) 이런 종류의 움직임에서 알트들은 학살당할 것이고, 다음 기회는 인생을 바꾸는 것일 것입니다. 이것이 2025년으로 향하는 올해의 위치입니다. 먼저 다음 몇 주/월에 DCA를 출시하고 1분기 이후 2024년 여름까지 일부 공매도를 배치할 예정이지만 인트라를 어떻게 보는지 여기에 게시할 예정입니다. -주 포지션, 거래를 많이 하지 않음. 움직임이 적을수록 더 많은 부를 얻을 수 있습니다. 2023년에 저는 두 가지 큰 움직임을 보였습니다. 3월 신용 경색 – 마지막 비트코인 진입; 2023년 6월부터 9월까지 마지막 알트코인 진입. 2024년에는 S&P에서 관찰되는 움직임을 바탕으로 동일한 위험을 제거하겠습니다. 시장이 상승함에 따라 행복감도 커지고, 연착륙이 모든 사람의 입에 오르고, 새로운 패러다임이 다가오고, 누구도 더 이상 최고가를 요구하지 않습니다. 그리고는 놀라움을 선사합니다. 반감기 이론과 동일합니다. 반감기가 지났고, 나쁜 일이 발생하지 않았으며, 새로운 패러다임만 나타났습니다. BlackRock은 우리의 가방을 펌핑하기 위해 여기에 있으며, 더 이상 최고점을 요구하는 사람은 없습니다. 이것이 제가 올해 시장에 진출할 준비가 된 방법이며, 도로에서 조정될 것입니다(가격 목표는 결코 정확하지 않으며 시장 타이밍도 정확하지 않습니다). 하지만 2023년에 내 포트폴리오가 전체적으로 +400% 증가할 때처럼 저는 충실할 것입니다. 내 계획대로. 원한다면 자유롭게 팔로우하고 내 여정이 어떻게 진행되고 있는지 확인하세요. 왜냐하면 저는 투자 방법에 대해 누구에게도 조언을 제공하기 위해 여기 있는 것이 아니기 때문입니다. 평화를! 아, 또한 나는 시장의 대다수 정서에 대해 많은 농담을 할 것입니다. 나는 지루한 투자를 하지만 지루한 행동은 하지 않습니다. 아무도 그것을 개인적으로 받아들이지 않기를 바랍니다. 이번 10년간의 암호화폐 공간을 장기 약세장으로 몰아넣는 5파동 이론에 대한 매우 중요한 스레드를 확인하세요. – 단지 제 논문일 뿐입니다. https://x.com/chifoicristian/status/1717500844931739894?s=46&t=n1VGiEO2NZQS0CwcNwdGBg |

※ 재미있는 비지니스 모델; 뉴스도 보고 XRP도 얻는다 - 포모코 ➡️ https://kyungyong1414.tistory.com/6701

LIST